ESG投資を簡単にわかりやすく解説。はじめるメリット・デメリットとは?

今、「ESG投資」は投資方法の主流になりつつあります。

ESG投資とは環境(Environment)・社会(Social)・ガバナンス(Governance)を考慮した投資方法です。

従来は財務情報をもとに投資が行われていましたが、ESG投資ではそれらに加えてESGへの配慮も判断基準になります。

この記事では、ESG投資の概要や注目されている理由、ESG投資のメリット・デメリットを分かりやすく解説します。

ESG投資とは?

ESG投資では、売上や利益、資金調達などの財務情報に加えて環境(Environment)・社会(Social)・ガバナンス(Governance)の情報をもとに投資の判断をします。

ESGの情報には、以下のようなものがあります。

- 環境(Environment):二酸化炭素排出量・削減量、再エネ使用量、廃棄物問題への対策など

- 社会(Social):人権問題への取り組み、ダイバーシティなど

- ガバナンス(Governance):透明性の高い経営、監査体制、リスクマネジメントなど

持続可能な社会の実現を目指す今、ESG投資は主流になっていくでしょう。

ESGは環境・社会・ガバナンス

環境(Environment)・社会(Social)・ガバナンス(Governance)の頭文字をとった「ESG」。

「ESG投資」「ESG経営」「ESG活動」などと呼ばれることが多いです。

このESGは、企業が持続的な経営を目指す上で重要な3つの観点だとされています。

しかし、ESGには具体的な定義などはありません。

どこまで取り組めばESGに配慮しているのかは、企業や評価機関によって異なるのが現状です。

また法令で定められてもいません。

そのため、企業が社会問題に対しどのような取り組みを行い、どのような結果を出しているのかが問われているといえるでしょう。

ESGとSDGs、CSR活動の違い

ESGと似ている言葉に「SDGs」や「CSR活動」があります。

「SDGs」は「Sustainable Development Goals(持続可能な開発目標)」の頭文字を取ったものです。

2015年に開催された国際サミットで採択された「持続可能な開発のための2030アジェンダ」に記載されており、2030年を期限としています。

SDGsは「世界での持続可能な社会を実現するための目標」であるのに対し、ESGは「企業が持続可能な経営を行うための方針」です。

ESGはSDGsに比べ、企業に寄り添った考え方だといえます。

内部リンク:ESGとSDGsの違いをわかりやすく解説!企業が考えるべき「価値」とは

また「CSR活動」は「Corporate Social Responsibility(企業の社会的責任)」の頭文字を取っています。

利益を追求するだけでなく、社会を構成するものとして社会問題や環境問題に取り組むべき」という考えです。

狭義のCSRは「事業にプラスして社会問題や環境問題に取り組むべき」という考え方ですが、ESGは「事業を行う上で社会問題や環境問題に取り組むべき」という姿勢です。

内部リンク:多くの企業が取り組むCSR活動とは?メリットや大手・中小企業の事例を紹介

ESGに配慮した投資は1920年代から行われている

ここ数年で注目されるようになったESG投資ですが、1920年代のアメリカでは資金運用のため、ESGに考慮した投資が行われていました。

当時、米国キリスト教協会などが宗教上の理由でタバコやアルコール、ギャンブルなどの産業への投資を禁止しました。

これがESG投資の始まりだとされています。

その後1960年代頃から社会問題、1990年代頃から環境問題が注目されるようになり、ESGという考え方が広まっていきました。

ESG投資は2006年の国連によるPRI策定がきっかけで話題に

世界中にESG投資が広がったのは、2006年に国連が策定したPRI(Principles for Responsible Investment=責任投資原則)がきっかけです。

PRI(Principles for Responsible Investment=責任投資原則)とは、投資家が意思決定をする際の原則のこと。

2006年に当時の国連事務総長であるコフィ・アナン氏が提唱しました。

PRIには以下6つの原則があります。

- 私たちは投資分析と意志決定のプロセスにESGの課題を組み込みます。

- 私たちは活動的な(株式)所有者になり、(株式の)所有方針と(株式の)所有慣習にESG問題を組み入れます。

- 私たちは、投資対象の主体に対してESGの課題について適切な開示を求めます。

- 私たちは、資産運用業界において本原則が受け入れられ、実行に移されるように働きかけを行います。

- 私たちは、本原則を実行する際の効果を高めるために、協働します。

- 私たちは、本原則の実行に関する活動状況や進捗状況に関して報告します。

PRIに署名した機関は、報告書を提出し、年次評価を受けます。

署名する投資機関は増加傾向にあり、2023年6月末時点では5,372機関が署名しています。

参考:PRI「2023 April – June Quarterly signatory update」

ESG投資7つの手法

画像引用:野村アセットマネジメントのESG運用戦略

ESG投資にはさまざまな方法がありますが、サステナブル投資を普及する国際団体「GSIA(世界持続可能投資連合)」は以下の7つに分類しています。

- ネガティブ・スクリーニング(Negative/exclusionary screening):サステナブルでない特定の事業で収益を得る企業を投資対象から除外する手法

- ポジティブ・スクリーニング(Positive/best-in-class screening):ESGの評価が高い企業に投資する手法

- 規範に基づくスクリーニング(Norms-based screening):ESG分野での国際基準をクリアしていない企業を投資対象から除外する手法

- ESG統合(ESG integration):財務情報とESGに関する非財務情報を含めて分析・投資する手法

- サステナブル・テーマ投資(Sustainability-themed investing):サステナブルなテーマ(再エネ、ジェンダー、人権、多様性など)に貢献する企業に投資する手法

- インパクト投資(Impact/community investing):投資収益だけでなく社会や環境にポジティブなインパクトを与えることを目的とした手法

- エンゲージメント・議決権行使(Corporate engagement and shareholder action):株主として企業にESGに配慮するよう働きかける手法

近年は、7つの手法を組み合わせることも増えています。

特に「7.エンゲージメント・議決権行使」は他の手法と重複することが多いです。

参考:GSIA「Global Sustainable Investment Alliance」

参考:野村アセットマネジメント「野村アセットマネジメントのESG運用戦略」

ESG投資の3つのメリット

ESG投資が注目されている理由には、3つのメリットがあります。

- 長期的な投資の判断材料になる

- 今後市場が拡大する可能性大

- 社会貢献に繋がる

それぞれを、詳しくみていきましょう。

長期的な投資の判断材料になる

一つ目のメリットは「長期的な投資の判断材料になる」です。

従来の投資方法では、これまでの業績や今後の業界やトレンドなどから投資対象となる企業を選んでいました。

しかし不祥事や社会的・環境的な問題が発生すると企業価値が大きく下がり、リスクとなる場合もあります。

一方ESG投資で重要なのは、長期的な社会や環境へのポジティブインパクトです。

財務情報に加えてESGに関する非財務情報を元に投資判断をすることは、長期投資においては十分なリターンが得られると考えられます。

今後市場が拡大する可能性大

二つ目のメリットに「今後市場規模が拡大する可能性が高い」という点が挙げられます。

ESG投資の市場は、年々拡大しています。

GSIAの調査によると2020年のESG資産保有残高は、ヨーロッパでは約12兆ドル、アメリカでは約17兆ドルでした。

全体の投資額からするとESG投資の割合は少ないですが、多くの国では右肩上がりとなっています。

参考:GSIA「GLOBAL SUSTAINABLEINVESTMENT REVIEW 2020」

また、NPO法⼈⽇本サステナブル投資フォーラムの発表では、2022年3月末のサステナブル投資残高合計は約493兆円でした。

2021年3月末時点での合計額は約514兆円だったので、若干下がってはいるものの、総運用資産残高に占める割合は2021年3月末が61.5%、2022年3月末が61.9%と増えています。

参考:⽇本サステナブル投資フォーラム 「サステナブル投資残高調査」

国内外でのESG投資額は、今後も増えることが考えられます。

社会貢献に繋がる

「社会貢献に繋がる」のも、ESG投資のメリットです。

ESG投資の投資対象となるのは、温室効果ガス削減や人権問題、ダイバーシティなどの問題に積極的に取り組んでいる企業です。

そのような企業に投資をするで、投資先の企業はESGに関わる問題の解決に取り組みやすくなります。

会社で事業としてESGに取り組むことは難しくても、ESG投資をすることで間接的に社会貢献ができます。

投資によって得られるものが収益だけでなく社会貢献になれば、有意義な投資になるでしょう。

ESG投資の2つのデメリット・問題点

ESG投資には多くのメリットがありますが、反対にデメリットや問題点もあります。

- 短期的なリターンが得にくい

- グリーンウォッシュ企業への投資に注意が必要

短期的なリターンが得にくい

一つ目のデメリットは「短期的なリターンが得にくい」ということ。

ESGに関する問題の解決には長期的な取り組みが必要な場合が多いため、投資してすぐにリターンが得られる場合は少ないです。

また、成果が見えにくい場合もあります。

ESG投資は長期的な資産形成にはおすすめですが、短期的な利益を求める方には向かないでしょう。

グリーンウォッシュ企業への投資に注意が必要

「グリーンウォッシュ企業への投資に注意が必要」である点も、ESG投資のデメリットです。

グリーンウォッシュとは、表面上は環境・社会問題に取り組んでいるように見せて、実際はそうでないこと。

エコをイメージする「グリーン」とごまかしを意味する「ホワイトウォッシュ」を組み合わせた造語です。

企業のイメージやPRだけで判断するのではなく、非財務情報に根拠となるデータが提示されているか、曖昧なデータや表現が使用されていないか、などを確認することが大切です。

また、日本ではSDGsのアピールをしている企業が多くあります。どのようにアプローチしているのか、結果は出ているのかなどもチェックしましょう。

まとめ

今後ますます注目されるであろう、ESG投資。E(環境)・S(社会)・G(ガナバンス)への配慮は、社会全体だけでなく、持続可能な会社経営にとっても必要不可欠です。

ESG投資は短期的なリターンには繋がりにくいものの、長期投資や社会貢献としては非常に優れている投資方法といえます。

市場規模も拡大しており、ESG投資は一時的なトレンドではなく、当たり前となりつつあります。

投資を受ける側の企業はどのような形でESGの問題に取り組むのかを考え、投資側はどのような基準でESG投資先を選べば良いのかを知ることが大切です。

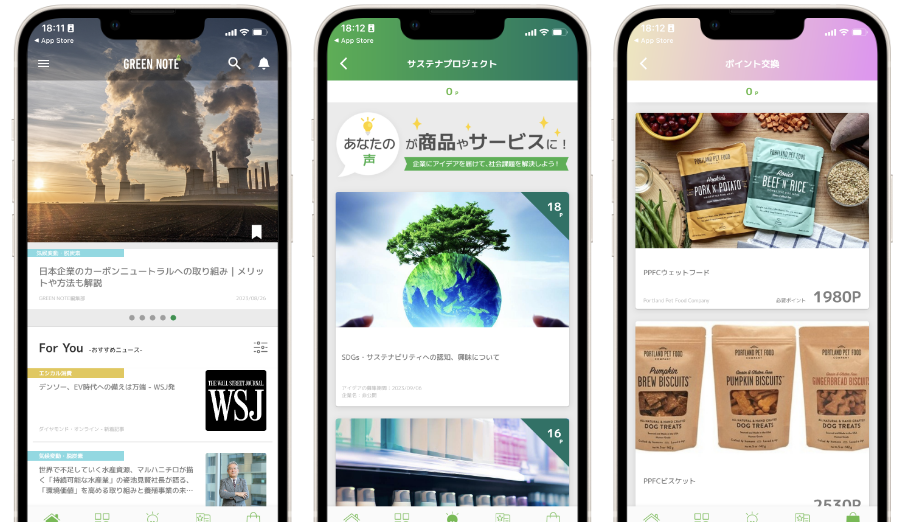

『GREEN NOTE(グリーンノート)』は環境・社会課題をわかりやすく伝え、もっと身近に、そしてアクションに繋げていくメディアです。SDGs・サステナブル・ESG・エシカルなどについての情報や私たちにできるアクションを発信していきます!